Qu'est-ce que Lendermarket ?

Lendermarket connecte les investisseurs aux actifs alternatifs proposés par une gamme de partenaires de prêt soigneusement sélectionnés. Nous offrons des outils d’investissement pratiques et robustes permettant aux investisseurs particuliers et institutionnels d’accroître leurs revenus passifs en toute simplicité.

Comment créer un compte ?

Créer un compte est simple. Il suffit de remplir le formulaire d’inscription disponible ici. Une fois l’inscription terminée, vous devrez vérifier votre identité.

Puis-je ouvrir plusieurs comptes ?

Can I open multiple accounts?

Les personnes physiques et les entreprises ne peuvent avoir qu’un seul compte investisseur sur Lendermarket.

Qui peut investir sur Lendermarket ?

Nous invitons aussi bien les particuliers que les entreprises à investir via la plateforme Lendermarket. Les investisseurs individuels doivent :

Les trusts familiaux, partenariats, sociétés à responsabilité limitée et autres organisations doivent avoir un compte bancaire dans l’EEE ou en Suisse. Veuillez vérifier le menu déroulant du formulaire d’inscription pour confirmer si votre pays de résidence et de résidence fiscale est inclus.

Comment ouvrir un compte entreprise sur Lendermarket ?

Pour vérifier l’identité de l’investisseur et avant le dépôt de fonds, l’investisseur doit fournir les documents suivants :

Représentant de l’entreprise

Entreprise

Bénéficiaires effectifs de l’entreprise

Quels sont les frais pour les investisseurs ?

Investir via Lendermarket est entièrement gratuit. Lendermarket ne facture aucun frais pour l’ouverture de compte, le dépôt ou le retrait de fonds.

Comment les revenus générés sont-ils imposés ?

L’investisseur est entièrement responsable du paiement des impôts dus sur les remboursements perçus selon la législation fiscale de son pays. Tous les paiements seront effectués sans aucune retenue fiscale par Lendermarket.

Lendermarket ne fournit pas de conseils fiscaux. Nous recommandons vivement de consulter un expert fiscal.

Puis-je lier plusieurs comptes bancaires à mon compte Lendermarket ?

Oui, à condition que ces comptes bancaires soient à votre nom. Nous confirmons uniquement les comptes bancaires actifs et vérifiés. Le dernier compte bancaire utilisé pour un dépôt devient votre compte bancaire par défaut.

Comment modifier mon compte bancaire associé à Lendermarket ?

C’est simple. Vous devez effectuer un virement minimum de 0,01 EUR depuis votre nouveau compte bancaire vers le compte bancaire de Lendermarket à des fins de vérification. Une fois vérifié, votre nouveau compte sera enregistré.

Seuls les comptes bancaires situés dans l’EEE, au Royaume-Uni ou en Suisse sont acceptés.

Avez-vous un programme de parrainage ?

Oui. Vous pouvez recommander Lendermarket à vos amis. Pour chaque parrainage réussi, nous récompensons à la fois vous et votre ami avec un bonus de 1 %, jusqu’à 1 000 EUR, calculé sur le montant investi par votre ami dans les 90 jours suivant la validation de son identité.

Trouvez votre lien de parrainage ici. Lendermarket propose également un programme d’affiliation permettant aux investisseurs de s’inscrire via des partenaires affiliés et d’obtenir un cashback. Pour rejoindre ce programme, contactez notre support à [email protected]

Vous pouvez transférer de l’argent vers votre compte Lendermarket depuis votre compte bancaire personnel ou d’entreprise.

Les virements SEPA en EUR sont recommandés pour des frais réduits et un traitement rapide. Nous n’acceptons pas les virements SWIFT.

Important : Ajoutez votre numéro de référence dans la transaction afin d’associer correctement le dépôt à votre compte.

Nous ne pouvons pas accepter de dépôts provenant de comptes bancaires joints, sauf si tous les titulaires du compte sont enregistrés et vérifiés sur notre plateforme, conformément à nos politiques KYC. L’autre titulaire du compte pourra utiliser son propre compte investisseur s’il le souhaite, cependant, il ne pourra pas utiliser le même compte bancaire joint.

Non, seuls les dépôts effectués depuis un compte bancaire à votre nom sont acceptés.

Non, seuls les virements bancaires sont acceptés, conformément aux réglementations anti-blanchiment d’argent.

Seuls les virements en EUR sont acceptés.

Les fonds transférés seront automatiquement convertis selon le taux de change appliqué par la banque concernée, ou bien renvoyés à l’expéditeur. Une perte partielle de fonds peut survenir en raison du taux de change ou des frais bancaires liés au retour d’un paiement incorrect.

Contactez-nous immédiatement à [email protected] dès que vous constatez l’erreur.

Lendermarket a mis en place une amélioration de la gestion des paiements en attente afin de fournir une plus grande transparence quant au statut de vos fonds. Les retraits demandés avant cette mise en place peuvent prendre plus de temps que d’habitude. Cependant, une fois la phase de transition des paiements en attente terminée, les demandes de retrait seront probablement traitées dans un délai de 3 jours ouvrables dans la plupart des cas.Le délai de traitement de votre demande de retrait dépend de divers facteurs, tels que l’heure de votre demande, les jours fériés nationaux et la banque recevant les fonds. Veuillez noter que les jours ouvrables excluent le samedi, le dimanche et les jours fériés.

Vous pouvez initier un retrait à tout moment depuis votre compte investisseur, pour les fonds disponibles sur celui-ci. Veuillez noter que les fonds actuellement investis dans des prêts ne peuvent pas être retirés.

Important : Les retraits ne peuvent être effectués que vers le même compte bancaire utilisé pour votre premier dépôt.

Lendermarket n’impose aucuns frais pour les retraits. Néanmoins, votre banque ou votre prestataire de services de transfert d’argent peut facturer des frais supplémentaires pour les transferts. Nous vous conseillons de consulter votre banque ou votre prestataire de services de transfert d’argent pour obtenir plus d’informations sur ces éventuels frais.

Dans la plupart des cas, Lendermarket traitera votre retrait dans les 3 jours ouvrables suivant votre demande. De plus, les paiements peuvent prendre de 1 à 3 jours ouvrables supplémentaires en fonction de divers facteurs, tels que l’heure de votre demande de retrait, les jours fériés nationaux et la banque qui reçoit les fonds. Ce processus dépend de la réception des fonds des originateurs de prêts. Les créances des Originateurs de Prêts sont réglées par lots, où les investissements et les remboursements sont compensés les uns par rapport aux autres, et la différence entre les deux est transférée. De ce fait, il peut arriver que les nouveaux investissements réalisés soient inférieurs au montant des remboursements des emprunteurs. Dans de tels cas, les retraits des investisseurs deviennent des retraits en attente, en attendant le paiement de l’originateur de prêt. Les retraits en attente sont séparés des fonds propres de la plateforme et ne sont pas liés à la liquidité de l’entreprise.

Oui, c’est facile ! Vous devez transférer au moins 0,01 EUR depuis votre nouveau compte bancaire vers le compte bancaire de Lendermarket à des fins de vérification. Votre nouveau compte bancaire sera enregistré dans votre profil, et vous pourrez ensuite y déposer et en retirer des fonds. Veuillez noter que vous ne pouvez effectuer de virement que vers un compte bancaire ouvert dans une banque opérant au sein de l’Espace économique européen (EEE), au Royaume-Uni ou en Suisse.

Oui, le montant minimum pour un retrait est de 50,00 €. Lendermarket ne facture aucun frais pour les retraits. Si la valeur du compte est inférieure à 50,00 €, les investisseurs ne peuvent retirer que le montant total de la valeur de leur compte.

La valeur totale de votre compte se compose d’un solde disponible, de fonds investis et d’un montant de paiements en attente. Les paiements en attente représentent vos intérêts gagnés et vos remboursements de capital qui n’ont pas encore atteint votre solde disponible. À ce stade, Lendermarket a reçu une notification d’un transfert à venir, mais attend que l’originateur du prêt transfère les fonds à Lendermarket. Une fois les fonds arrivés, votre compte sera crédité, ce qui réduira vos « Paiements en attente » et augmentera votre « Solde disponible ». Vous gagnerez 18 % d’intérêts (par an) sur les paiements en attente s’ils restent en attente après 10 jours calendaires (la « Période de grâce »).

Si un investisseur a un solde de paiements en attente provenant d’un originateur de prêt, ce dernier dispose de 10 jours pour effectuer le paiement en attente. Pendant cette période de 10 jours, aucun intérêt ne s’accumule. Cependant, après 10 jours, le solde des paiements en attente de l’investisseur commencera à accumuler des intérêts au taux de 18 % par an. Les intérêts sur le solde des paiements en attente d’un investisseur commencent à être calculés après le 10e jour, et ils sont calculés à l’aide d’une formule simple :

Montant en souffrance x Jours en attente x Taux d’intérêt quotidien de 18 %. Exemple :

Montant en souffrance : 100 €

Jours en attente : 30

Intérêts (par an) = 100 x (30 – 10 [Période de grâce]) x (0,18 / 360) = 1 €.

Les intérêts sur le solde des paiements en attente d’un investisseur sont transférés vers le solde disponible de l’investisseur une fois que le paiement de règlement de l’originateur du prêt a été reçu.

Une période de grâce est généralement un nombre fixe de jours après une date d’échéance pendant laquelle le paiement peut être effectué par l’originateur du prêt aux investisseurs sans pénalité. Chez Lendermarket, la période de grâce pour les Originateurs de Prêts pour effectuer les paiements de règlement est de 10 jours. Pendant cette période, aucun intérêt n’est appliqué aux paiements en attente.

Non. Les paiements en attente reflètent les intérêts gagnés et le capital remboursé qui n’ont pas encore été transférés de l’originateur du prêt vers votre compte. Une fois que les fonds ont été libérés sur votre solde disponible, ils peuvent être retirés, et ils seront généralement libérés dans les 3 jours ouvrables.

Lendermarket libérera les paiements en attente vers votre solde disponible dès qu’il recevra les fonds (paiements de règlement) des originateurs de prêts. Ce processus ne peut pas être accéléré par le service d’assistance aux investisseurs, car il dépend de la réception des paiements de règlement des originateurs de prêts. Vous pouvez suivre les paiements en attente et votre solde disponible sur la page récapitulative de votre compte.

Les virements des paiements de règlement ne sont pas instantanés. Les délais peuvent être influencés par les conditions de l’originateur du prêt, les institutions financières et les conditions du marché. Il est typique d’observer une augmentation des paiements en attente en période de baisse de la demande causée par des événements tels que la pandémie de COVID-19, la guerre en Ukraine, les sanctions contre la Russie et le ralentissement économique.

Les intérêts sur les paiements en attente seront libérés en même temps que tous les intérêts ou remboursements de capital dus, dès que les paiements de règlement des Originateurs de Prêts seront reçus.

Veuillez consulter la rubrique FAQ « Quand puis-je espérer que mes paiements en attente soient libérés ? » pour plus d’informations.

Pour commencer, vous devez avoir transféré des fonds disponibles sur votre compte Lendermarket pour pouvoir effectuer des investissements. Vous pouvez commencer à investir avec aussi peu que 10,00 EUR. Parcourez simplement la liste des prêts et trouvez ceux qui correspondent à vos préférences d’investissement. Vous pouvez également utiliser notre fonction pratique Auto Invest pour optimiser davantage vos efforts.

Non, une fois que vous avez examiné et confirmé votre investissement dans le prêt, celui-ci ne peut pas être annulé.

Le montant minimum d’investissement dans un prêt sur la plateforme Lendermarket est de 10,00 € (dix euros).

Il n’y a pas de montant maximum à investir.

Vous pouvez consulter toutes les transactions de votre compte sur la page « Relevé de compte ». Utilisez les filtres pour afficher les revenus générés par vos investissements sur une période donnée.

Tous les taux d’intérêt sont calculés jusqu’à la date de remboursement et exprimés en chiffres annuels. Les taux d’intérêt sont calculés selon la formule suivante : Montant résiduel investi x Taux d’intérêt (%) / 360 x Période d’investissement.

Le rendement annualisé net (RAN) est une mesure annualisée du taux de rendement des investissements réels effectués dans des prêts, après déduction des pertes sur créances et des frais de service. Le RAN n’est pas une projection prospective des performances. Le RAN est uniquement calculé pour le montant d’argent investi dans des prêts. Veuillez noter que les fonds qui ne sont pas investis dans des prêts ne sont pas inclus dans les calculs du RAN.

Pour calculer le RAN, la méthodologie appelée XIRR (Taux de Rendement Interne Étendu) est utilisée. Le taux de rendement interne étendu (XIRR) est une méthode de calcul des rendements des investissements réalisés à différentes périodes. Pour calculer le XIRR, nous utilisons la formule Excel. La formule XIRR dans Excel est =XIRR (valeurs, dates, [estimation]). Les valeurs représentent les montants des transactions, les dates sont les dates des transactions et l’estimation est le rendement approximatif.

Le taux d’intérêt indique le taux d’intérêt moyen pondéré pour tous les investissements que vous avez effectués.

Vous trouverez le bouton de téléchargement du rapport fiscal sur votre page Profil, dans la section Rapport fiscal. Veuillez sélectionner la plage que vous souhaitez inclure dans votre rapport et téléchargez-le au format PDF.

En supposant que l’emprunteur paie conformément au calendrier des prêts et que le remboursement est effectué à temps, les investisseurs recevront les fonds sur leur compte investisseur le jour suivant la date de remboursement prévue. Les intérêts sont calculés jusqu’à la date de remboursement.

Les Originateurs de Prêts offrent des garanties de rachat sur la plateforme Lendermarket. La garantie de rachat oblige l’originateur de prêt à racheter les prêts en souffrance depuis plus de 60 jours après leur date d’échéance initiale. Les dates d’échéance peuvent varier en fonction de la politique de prolongation de l’originateur de prêt et de la situation de l’emprunteur. La politique de prolongation de chaque originateur de prêt est accessible ici, dans la section « En savoir plus ». La politique de prolongation de Creditstar autorise jusqu’à 6 prolongations (de 30 jours chacune), soit un maximum de 180 jours prolongés. Dans ce scénario, la garantie de rachat entre en vigueur à partir du 60e jour après les jours prolongés, ce qui porte le nombre total maximum de jours de retard à 240 (180 jours prolongés + 60 jours de retard). Si un prêt est en souffrance mais obtient une prolongation, la prolongation commence à partir du dernier versement payé, et non à partir du jour de la prolongation. En fonction de la durée de la prolongation et du calendrier de remboursement du prêt, un prêt en souffrance peut redevenir courant.

En 2022, les prêts à très court terme (90 jours ou moins) ont connu les taux de retard les plus élevés par rapport aux prêts à plus long terme. Lorsqu’un prêt est en souffrance, vous continuez à accumuler des intérêts jusqu’à ce que l’emprunteur rembourse le prêt ou que la garantie de rachat soit activée. Les rachats sont payés à la valeur nominale du capital restant dû, majorée des intérêts courus jusqu’à la date de rachat. À ce jour, tous les Originateurs de Prêts sur Lendermarket ont honoré leurs garanties de rachat.

L’expression « skin in the game » (mise de fonds propre) est couramment utilisée dans le secteur financier. Elle fait référence à une situation où un ou plusieurs propriétaires ou dirigeants d’un véhicule d’investissement conservent une participation au capital dans les cas où des investisseurs extérieurs sont sollicités pour investir. Ceci vise à garantir que les intérêts de l’originateur de l’actif sont alignés sur les intérêts de l’investisseur, car les deux parties ont un intérêt dans l’investissement.

Tous les Originateurs de Prêts qui mettent des prêts à disposition sur Lendermarket sont tenus de conserver un certain pourcentage de chaque prêt. Par exemple, si un originateur de prêt conserve 10 % de « skin in the game », alors 90 % seront disponibles pour les investisseurs.

Vous pouvez consulter le calendrier de paiement de chaque prêt dans la section “Mes investissements”.

L’Auto Invest de Lendermarket est une solution simple qui vous permet d’optimiser vos efforts. Il vous suffit de définir les critères selon lesquels votre argent doit être investi, et chaque fois qu’un prêt correspondant à ces conditions est identifié dans la liste des prêts, un investissement est effectué automatiquement. Cela vous fait gagner du temps tout en vous laissant un contrôle total.Vous pouvez également arrêter, annuler ou modifier votre portefeuille Auto Invest à tout moment.En savoir plus sur Auto Invest ici.

Your Auto Invest can be stopped by simply clicking the Stop button in your settings menu. Similarly, you can reactivate the Auto Invest by clicking the Activate button.

Une fois que vous avez confirmé vos critères d’investissement, Auto Invest examinera automatiquement la liste des prêts et commencera à investir dans les prêts qui répondent à vos préférences d’investissement spécifiques.

Chaque fois que vous modifiez vos préférences d’investissement, la liste des prêts sera automatiquement réexaminée pour trouver de nouveaux prêts qui répondraient à vos critères d’investissement.

Lorsque Auto Invest n’investit pas, c’est le plus souvent dû à un manque de prêts disponibles correspondant à vos préférences d’investissement spécifiques.

Cependant, vous pouvez également vérifier vos paramètres ; il se peut que la limite de la taille de votre portefeuille ait été atteinte ou que vous n’ayez pas activé la fonction de réinvestissement.

Vous pouvez définir la priorité de vos portefeuilles Auto Invest en les faisant glisser vers le haut ou vers le bas. Le système sélectionne l’ordre en fonction de ces priorités

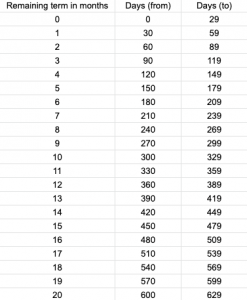

Le filtre de durée restante fonctionne sur une base mensuelle, où un mois compte 30 jours. Voici un exemple du nombre de jours restants dans le prêt, en fonction du nombre que vous définissez. La valeur maximale ici est de 85 mois.

Comme pour toute opportunité d’investissement, des risques sont impliqués. Lendermarket a pris les mesures suivantes pour atténuer le risque pour les investisseurs, entre autres :

La sécurité de vos informations et données personnelles est une priorité pour nous. Lendermarket déploie un stockage de données organisé suivant les normes de sécurité et la législation les plus strictes.

Pour des raisons de sécurité et afin de respecter les lois sur la protection des données, nous ne divulguons aucune donnée personnelle des emprunteurs.

Dans le cas où l’emprunteur ne rembourse pas, l’originateur du prêt vous remboursera le montant du capital ainsi que les intérêts courus, éliminant ainsi le risque de perte de votre investissement.

Si l’emprunteur rembourse le prêt avant la durée prévue, le montant que vous avez gagné sera calculé en fonction de la date réelle de remboursement du prêt et transféré sur votre compte d’investisseur.

La principale raison de ces changements est d’équilibrer les droits et obligations entre nos investisseurs et les originateurs de prêts. Les modifications visent à :

Les accords d’investissement sont conclus entre les investisseurs et les originateurs de prêts, Lendermarket jouant un rôle de service du contrat. Les deux modèles d’accords utilisés par Lendermarket sont : Contrats de prêt à recours limité et Contrats de cession. Ces différents modèles d’accord sont nécessaires pour se conformer aux lois bancaires des pays dans lesquels certains Originateurs de Prêts opèrent.

Avec le Contrat de cession, les Originateurs de Prêts cèdent aux investisseurs les droits de propriété et les droits économiques sur les créances de prêt sous-jacentes.

Avec le Contrat de prêt à recours limité, l’accord fonctionne comme un instrument de prêt remboursable.

Lendermarket conclut un accord de cotation avec les originateurs de prêts. Cet accord définit les engagements financiers et autres obligations, ainsi que les conditions préalables à l’inscription des prêts sur la plateforme. Il détermine également les circonstances dans lesquelles les prêts doivent être rachetés aux investisseurs.

En conséquence, l’accord qu’un originateur de prêts signe avec les investisseurs peut différer d’un autre accord du même modèle signé par un autre originateur de prêts.

Les déclarations (“représentations”) sont des affirmations de faits faites par l’Originateur de prêts concernant chaque prêt listé, à un moment donné. Les garanties (“warranties”) sont des engagements à indemniser en cas d’inexactitude de ces affirmations. Dans les documents de financement (tels que les contrats de prêt), les déclarations et garanties sont fournies par l’emprunteur afin d’inciter les prêteurs à octroyer les prêts. Une fois les prêts accordés, si une déclaration s’avère inexacte, les prêteurs ont le droit de faire valoir leurs recours contre l’emprunteur.

Lendermarket peut demander des informations ou documents relatifs à :

Lendermarket peut demander des informations ou documents relatifs à :

Ces informations sont nécessaires pour respecter les exigences de connaissance du client (KYC) et surveiller les activités liées au blanchiment d’argent et au financement du terrorisme (ML/TF).

De plus, une fois réglementée, la plateforme devra classer les investisseurs en fonction de leurs connaissances et expériences, et établir des limites d’investissement en fonction de leur patrimoine.

Lendermarket peut demander ces informations et documents : Lors de l’inscription sur la plateforme ; À tout autre moment pendant la relation commerciale avec l’investisseur.

Les investisseurs doivent fournir des informations mises à jour dans les cas suivants :

Tous les investisseurs

Entreprises

Lendermarket désactivera l’Auto Invest sur le compte d’un investisseur :

Tous les investisseurs accordent des autorisations à Lendermarket afin de garantir un traitement égal entre investisseurs ayant des circonstances similaires. De plus, la gestion des tâches liées aux autorisations est plus efficace qu’un contact individuel entre chaque investisseur et un originateur de prêts.

Par exemple, en ce qui concerne chaque participation, Lendermarket dispose des autorisations suivantes au nom de l’utilisateur :

Aucune action n’est requise de votre part – en continuant à accéder à la plateforme, vous acceptez automatiquement ces règles.

Afin d’aider notre communauté d’investisseurs à prendre des décisions éclairées, nous surveillons et attribuons une note aux originateurs de prêts.

Nous surveillons quatre catégories : Transparence, Juridique, Financier et Transactions.

L’évaluation de la transparence d’un originateur de prêts repose sur plusieurs tests factuels :Disponibilité des informations publiques et financières ; Présentation de la structure de propriété et de la direction ; Vérification des éventuelles informations négatives dans les médias, etc.

Dans la catégorie Juridique, nous surveillons trois aspects :Enregistrement et activités d’un organe de surveillance ; Procédures de lutte contre le blanchiment d’argent ; Conformité aux règles et accords établis.

La surveillance financière comprend des tests liés à : La qualité de la politique de souscription (ex. qualité du portefeuille) ; Le respect des engagements financiers (ex. ratio de couverture des intérêts) ; L’audit des états financiers (ex. auditeur reconnu, procédures d’audit volontaires).

Dans la catégorie Transactions, un échantillon d’accords entre l’originateur de prêts et les investisseurs est sélectionné et vérifié, notamment en ce qui concerne : Les accords de prêts sous-jacents ; Les décaissements et remboursements des emprunteurs sous-jacents.

Chaque catégorie comprend entre 9 et 15 tests ou vérifications factuelles. Selon notre méthodologie de notation, chaque catégorie a un poids différent. Les catégories Transactions et Financier ont le poids le plus important, suivies des catégories Juridique et Transparence.

Le score maximal est de 10, avec la répartition suivante :

Consultez la notation de risque de Lendermarket ici.

Nos procédures de surveillance sont principalement trimestrielles. Toutefois, certaines obligations financières étant surveillées de manière hebdomadaire ou mensuelle, nous pouvons ajuster le score plus fréquemment si nécessaire.

En fonction de la taille, de la complexité, de l’implantation géographique et d’autres facteurs, nous appliquons une approche individuelle à chaque Originateur de Prêts. Cependant, les obligations financières typiques incluent : Ratio de fonds propres ajusté ; Ratio de couverture des intérêts ; Ratio des prêts non performants.

D’autres limitations peuvent également s’appliquer à un Originateur de Prêts, telles que : Un niveau maximal d’endettement autorisé par rapport à l’ensemble de ses dettes. Une exigence de couverture de change imposée à l’Originateur de Prêts.

En plus de l’obligation de publier le taux de défaut de l’Originateur de Prêts, nous avons le droit d’inspecter le portefeuille de prêts sous-jacent. Lors de cette vérification, nous nous assurons que : Le contrat de prêt sous-jacent a bien été conclu ; Le montant du prêt a été décaissé avant d’être listé sur la plateforme ; Les remboursements ont bien été reçus et déclarés.